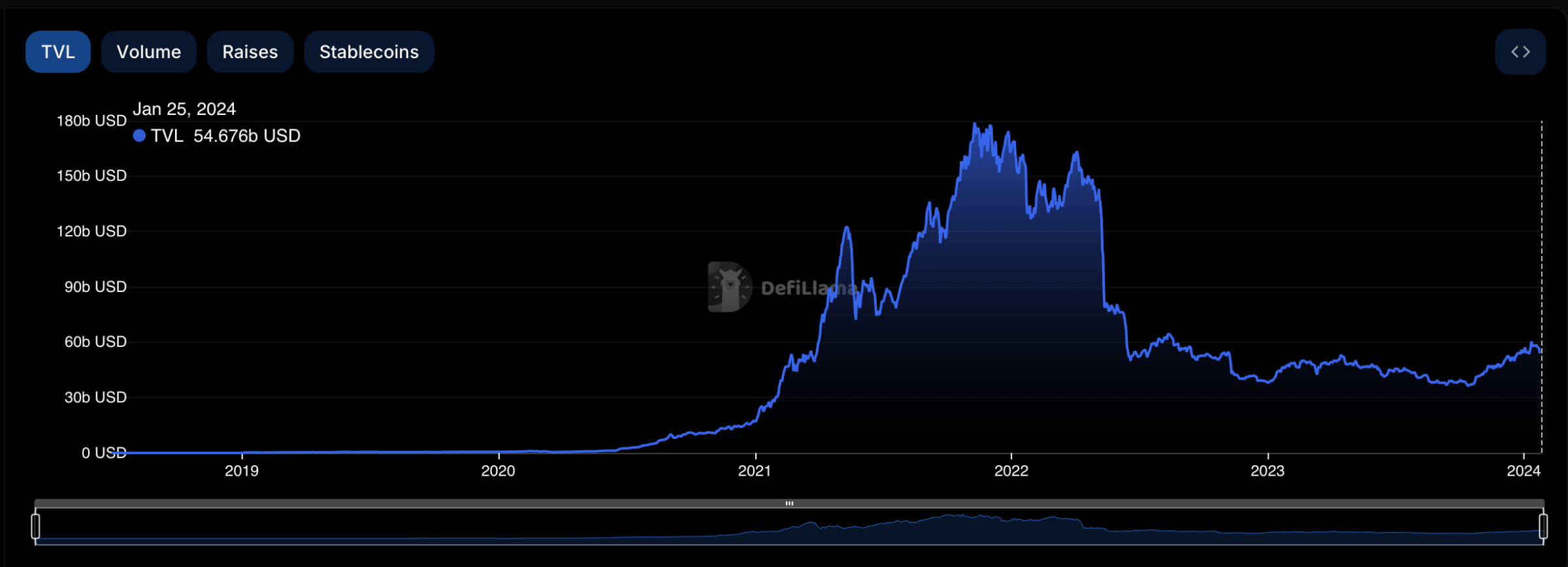

在 2020 年之前,DeFi 总市值大概只有 20 亿美元左右,而从 2020 年 DeFi Summer 崛起之后,在 2021 年达到将近 1800 亿美元的高峰,在 2022 年因市场影响有所回落,2022 年底开始到 2023 年 10 月期间都在底部区间内震荡,最低时的总市值剩下 300 多亿,如今已回升到 540 多亿美元。

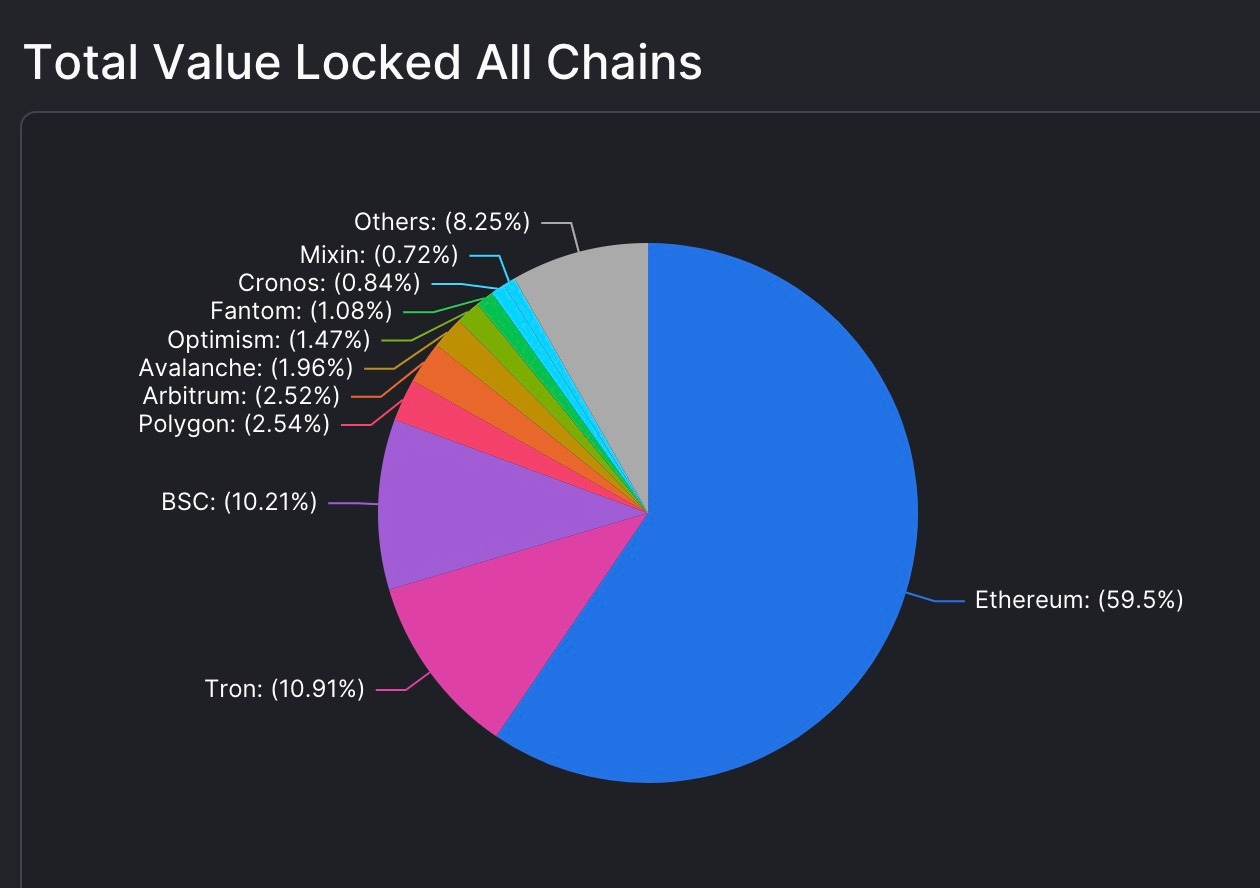

DeFi 市值如果按不同链来划分,根据 DefiLlama 最新数据显示,Ethereum 占据了超过一半的市值,达到 56.46%,Tron 和 BSC 分别占据了 10.04% 和 6.08%,排名第二三名,具体比例如下图所示:

Arbitrum 的发展很迅猛,去年这时候的占比才 2.5% 多,如今的占比为 4.69%,已经快翻了一倍,占据了第四名的位置。Solana 也是发展迅猛,去年这时候还榜上无名,如今却已经跃居第五,占有率为 2.4%。

Arbitrum 的发展很迅猛,去年这时候的占比才 2.5% 多,如今的占比为 4.69%,已经快翻了一倍,占据了第四名的位置。Solana 也是发展迅猛,去年这时候还榜上无名,如今却已经跃居第五,占有率为 2.4%。

这前五名已经占据了超过 80% 的总市值,剩下的,份额占比还超过 1% 的就只剩下:Polygon(1.47%)、Optimism(1.45%)、Avalanche(1.44%)。

如果按照不同的分类来看,市值排名前三的分别是 流动性质押、借贷、DEX。这前三的 TVL 分别达到了 310 亿、210 亿、140 亿。DEX 类别的应用协议是最多的,多达 1139 款。借贷类别则有 343 款应用协议。流动性质押这块,因为发展时间比较晚,目前只有 144 款应用协议。

流动性质押,即 Liquid Staking,是随着以太坊从 PoW 转向 PoS 共识机制的过程中逐渐兴起的。以该赛道目前的龙头项目 Lido 为例,用户质押 ETH,会 1:1 得到 stETH,用户持有 stETH 可以去参与 DeFi 项目如 Curve、Maker、Yearn 等,同时还可以得到 Eth2 的质押奖励,体现为用户持有的 stETH 的余额会不断增多。流动性质押,相比普通质押,本质上就是将质押资产(如 ETH)换成流动性资产(如 stETH),且流动性资产被其他 DeFi 项目所支持,可以进行交易、借贷、挖矿等,同时还能得到质押奖励。流动性质押目前主要被应用在各种 PoS 质押上,比如 Lido 除了支持 Eth2 的质押,也支持了 Solana、Polygon、Polkadot、Kusma。

DEX 和借贷,包括 Uniswap、Curve、Compound、Aave,已经成为了名副其实的基础设施,就算乐高积木一样,被其他应用协议组合使用。比如,衍生品协议 Perp V2 就直接架设在 Uniswap V3 之上。再比如,Morpho 是一个基于 Compound 和 Aave 的点对点借贷撮合协议。整个 DEX 赛道,自从曾经全球排名第二的 FTX 的垮台之后,中心化交易所出现了信任危机,而去中心化交易所则获得了更大的发展。另外,Uniswap V3 于 2021 年 3 月推出时使用的是商业源码许可证,时效为两年,为了保护其代码在这两年内被竞争对手所模仿。如今,两年时间已过,将有无数复制 Uniswap V3 的 DEX 出现。而 Uniswap V4 已经开发完并开源出来了,就等上线了。而借贷则已经向多链部署的方向发展,且资产隔离模式也成为了新的标配。Aave V3 和 Compound V3 都在往这两个方向推进。

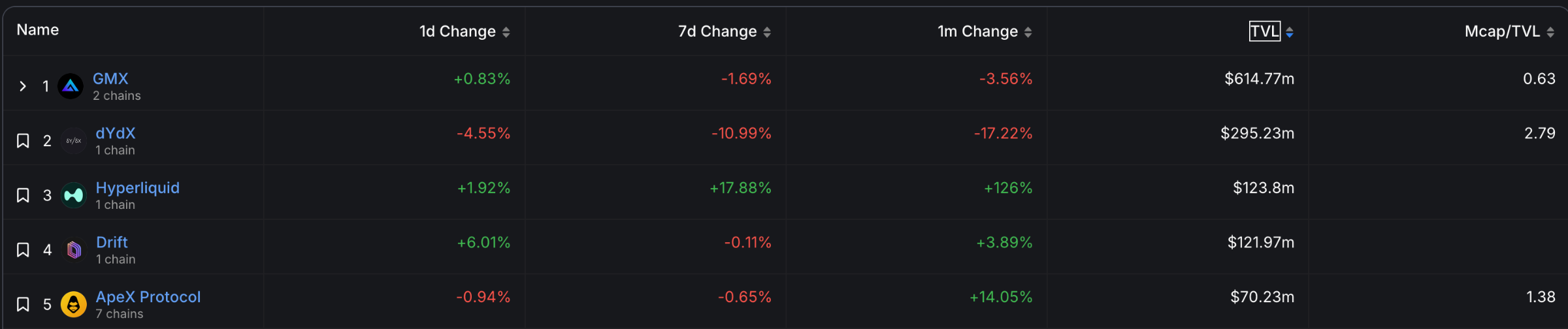

再说下永续合约 DEX 这块,因为该赛道还没有产生 “Uniswap” 时刻的爆款应用,且谁都知道这是一块非常大的蛋糕,所以陆续有很多选手进入该赛道。以下是该赛道中当前 TVL 排名前五的产品:

目前就 GMX 和 dYdX 有着还不错的 TVL,而且 GMX 已经超越 dYdX 成为了衍生品 DEX 新的龙头,两者的 TVL 分别为 6.1 亿美元和 2.9 亿美元。

目前就 GMX 和 dYdX 有着还不错的 TVL,而且 GMX 已经超越 dYdX 成为了衍生品 DEX 新的龙头,两者的 TVL 分别为 6.1 亿美元和 2.9 亿美元。

相比之下,现货 DEX 的两大龙头的 TVL,Uniswap 为 40 亿美元,Curve 则为 19 亿美元。差距显而易见,所以永续合约 DEX 赛道还有很大空间,竞争也很激烈。

另外,dYdX V4 近期已上线,一个基于 Cosmos 的永续合约平台,其实就是一款新的应用链。看后续发展如何,不知道是否可以将其重新带回 TOP1 的龙头位置。而且,如果真的反响很不错,那还有可能带动应用链的进一步发展。所谓应用链,也称为 AppChain,是指专门为运行单个应用程序而定制的区块链,也是近几年逐渐流行起来的新趋势。

最后再说说算法稳定币。曾经,市场上规模最大、最主流的算法稳定币系统就是 Terra,一个围绕稳定币的公链,创建于 2018 年。在这条链上发行了多种锚定法定货币的稳定币,包括锚定美元的 UST、锚定韩元的 KRT 等,其中 UST 规模最大。另外,Terra 生态还有一个 Luna 代币,这也是维持 UST 价格稳定的关键。UST 和 Luna 存在“双向销毁铸造”的关系,且一个 UST 等于价值 1 美元的 Luna,UST 是由 Luna 铸造出来的。但是,2022 年 5 月的时候,Luna 崩盘了,UST 也跟着崩了,Terra 也跟着崩了,而且还引发了一系列连锁反应。Luna 的崩盘也意味着算法稳定币短期内再无爆发的可能。

🚀 DeFi 市值飙升,未来趋势如何?

从 2020 年的 20 亿美元到 2021 年的 1800 亿美元,DeFi 经历了爆发式增长!尽管 2022 年有所回落,但 2023 年已回升至 540 亿美元,展现出强大的韧性。💪

🔍 关键趋势:

1️⃣ 流动性质押(Liquid Staking)成为新宠,TVL 高达 310 亿美元!

2️⃣ DEX 和借贷依然是 DeFi 的基石,Uniswap、Aave 等协议持续创新。

3️⃣ 永续合约 DEX 赛道竞争激烈,GMX 已超越 dYdX 成为新龙头!

📈 链上分布:

💡 未来展望:

📊 数据来源: DefiLlama

#DeFi #区块链 #加密货币 #流动性质押 #DEX #以太坊 #Arbitrum #Solana