这篇讲一讲我自己关于投资方面的学习和实操的经历。

我在本科和硕士阶段学的是历史专业,和投资没什么直接关系,接触投资的契机除了对金融领域的知识性好奇外,还有一个重要背景是2014年的A股大牛市。

借着2014年牛市的诱惑开始进入股市之后,像大部分新手一样,我那时每天研究趋势、K线、量价各种指标,有将近1年的时间每天盯盘看盘,猜哪支股票能涨能赚。当然,结果也是和大部分新手一样,在如此大的一波牛市中不仅没赚到钱,还因为追涨杀跌赔了不少。

2015年股灾后,我认为自己的投资方法完全是错误的,于是暂且离开了市场,开始认真研究投资最基本的知识。由于把股票看懂的第一步是需要看懂上市公司财务报表,我便开始花大量时间自学会计。在学习会计的过程中,我了解到投行的工作是可以近距离接触上市公司的,而且市场传闻赚钱也很多。同时也了解到投行主要需要财务和法律两部分知识。所以在硕士毕业后,我又GAP了半年通过了司法考试,之后便进入投行工作。

工作的这段时间虽然也在关注股市,但已经不是每天看盘的状态,而是更多的去验证过去听过的无数观点和信息在市场中到底哪些有用,哪些能够实现。最后发现,那些当初的投资大师、大V、经济学家的观点,99%在几年之内都被证明是错的。

进入投行工作使我获得了可以直接在上市公司里面看到最真实信息的机会,过去在网上看到的各种说法、观点、概念到底是真是假,这回我是完全彻底的看清楚了。有多少骗人的信息、有多少瞎猜的投资观点,都在我进入一线尽调之后快速的理解了其中的真伪。这个阶段也让我明白原来这个市场大部分信息根本没有任何用处,真实的企业经营和网络上的信息很多时候完全是南辕北撤。

这个阶段我来说主要是积累了对于企业经营和业务的判断的能力,而且这个能力应该说也是我目前投资的核心能力,因为一个普通散户无论如何也无法获得这种深入上市公司内部的经验,包括如何从财务报表看出企业的实质性风险这种能力。

工作的这几年,除了积累判断微观企业业务的知识以外,我还自学了大量的宏观经济学知识,并且不断将其放在现实经济运行中去理解,尽管我们投行从业者相比于债券类从业者或者FICC类从业者,并没有一线观察的优势,但是因为毕竟在大金融行业中,很多时候和同行与客户的聊天也能提供大量有用的真实信息。宏观经济的知识主要用于理解和判断市场的大趋势以及如何应对系统性风险等问题上。

在经历过上述工作和实战经验的积累后,我再回过头去看价值投资的经典文献(主要是格雷厄姆的《证券分析》,巴菲特的《致股东的信》,费雪的《如何选择成长股》),突然发现自己能够完全理解了其中投资大师们的思想,以前读的模棱两可不知所云的东西,现在完全是活灵活现,自己亲眼见过的市场现象,于此我比较确信我读懂了价值投资的基本方法,并且能将其运用在实践之中。

在我大致确定掌握了股市投资的正确方法之后,我在2019年的时候回归市场。由于我自工作开始便在证券公司上班,国内证券公司普遍的规定是不允许员工开立股票账户买卖股票,所以我工作后的投资基本是以指数基金为主。

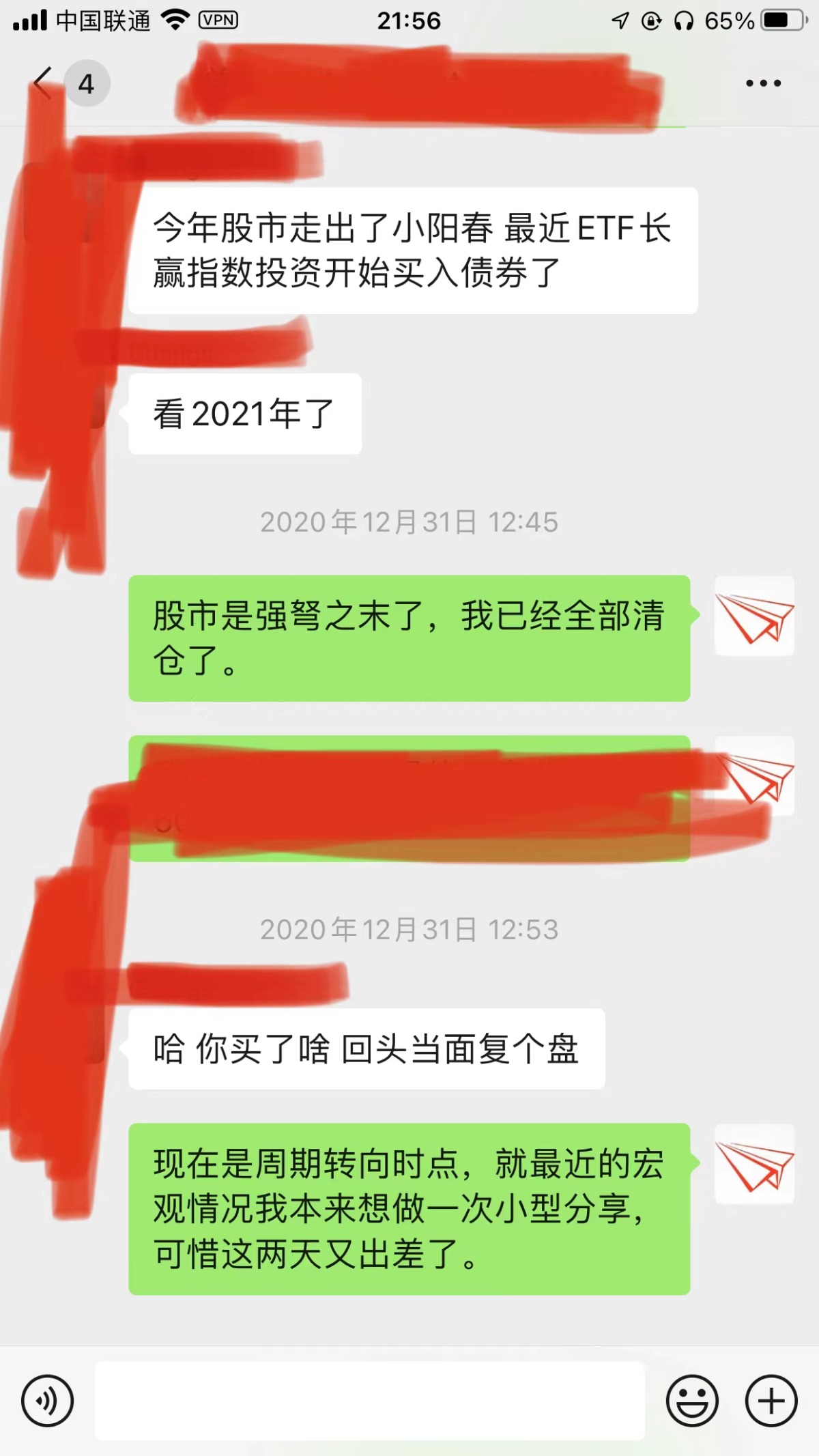

2018年末,2019年初的时候我判断A股到达了底部,于是开始通过买入指数基金的方式进行投资,随后的两年均取得了正收益,其中2019年的收益率为11.09%,2020年度的收益率为44.72%。

2020年末的时候,我判断A股已经进入风险较高的阶段,于是未再进行A股的投资。

到了2022年5月左右的时候,我判断A股再次进入底部区间,但这次我不希望仅通过买入指数基金的方式获取一个较低的年化收益率,所以萌生了辞职开户的想法,同时也觉得我在投行的工作已经到了天花板的状态,不管是认知上,还是身体上都不太适合继续在投行工作。2022年8月我便正式辞职了。

我之前写过一篇文章《20%还是40%?股票投资收益率的天花板应该是多少?》。文中我得出的一个结论是,个股投资在资金体量较小的情况下,可以做到40%以上的年化收益率,这个收益率也被很多人验证过(巴菲特也曾在股东大会上说过,在1951年之后的十年间,他的年化收益率是50%左右)。

那么这一次我实盘投资的目标,便是争取做到40%以上的年化收益率。但高收益自然也要付出相应的代价,最重要的代价便是收益率波动会很大,也就是所谓的高收益相应的带来高回撤。但注意,这里用的是“高回撤”,而不是“高风险”,这是两个不同的概念。真正的风险是公司基本面发生重大变化,而回撤很多时候只不是过市场的错误定价和不理性状态下的短期状态。如果不能对基本面有深切的理解,一旦发生大的价格波动就会出现所谓“拿不住”的心态,但实际上“拿不住”并不真的是一个心态问题,而是认知水平不够的结果。

在以较高收益率为目标的个股投资操作开始后,在2022年开户当年的收益率仍然正的,如下图:

但个股投资对波动和回撤肯定要更大。我目前新账户回撤最大的时候大概在20%左右,而这一回撤水平仍然远小于我的预期最大回撤,但还是那句话,既然希望取得高风险,那么就需要承担波动的代价(如果想要参考低波动的投资方式,可以关注外部性公众号上的指数基金20计划)。

未来我会持续更新账户收益和新增重仓标的情况,以此来验证我的投资知识和投资方法,以及对经济运行的理解。不同于大部分“知识付费”产品的纸上谈兵,我讲的知识是要在战场上去验证的。

打不了胜仗,名头再大的V也没意义。

📈 从历史学者到投资达人:我的投资学习之旅

你是否也曾被股市的涨跌牵动情绪?我曾是一名历史专业的学生,2014年A股大牛市让我踏入投资领域,但结果却是追涨杀跌、亏损连连。经过多年的学习和实践,我从一个投资小白成长为一名投行从业者,最终掌握了价值投资的精髓。

🌟 我的投资心得:

1️⃣ 从错误中学习:2015年股灾后,我意识到自己的投资方法完全错误,开始系统学习会计和财务知识,甚至通过司法考试进入投行工作。

2️⃣ 实践出真知:在投行工作期间,我深入上市公司一线,看清了市场信息的真伪,积累了判断企业经营的实战经验。

3️⃣ 回归价值投资:通过阅读经典投资书籍,我真正理解了价值投资的核心理念,并在2019年回归市场,取得了不错的收益。

4️⃣ 追求高收益:2022年,我辞职专注于个股投资,目标是实现40%以上的年化收益率,尽管波动较大,但我坚信这是认知与耐心的考验。

💡 投资不是赌博,而是认知的变现。如果你也对投资感兴趣,欢迎关注我的实盘操作和投资心得,一起在市场中验证真知!

#投资学习 #价值投资 #股市实战 #认知变现